収入印紙が必要な契約書

私たちが日常の契約書を結ぶ際に、収入印紙が必要な契約書と収入印紙がいらない契約書があります。収入印紙がいらない契約の時は、何気なく得をした気分になったりするものです。収入印紙が要る契約書と収入印紙の金額などについて、「印紙税法」で細かく定められているのでご紹介します。

印紙税法とは

印紙税とは、特定の経済取引に関する文書(これを「課税文書」と呼びます)を作成した際に課される税金です。この税金は、文書に「収入印紙」を貼り付け、消印(使用済みにするための押印や署名)をすることで納税します。

1)収入印紙が必要な契約書

前述のとおり、すべての契約書に収入印紙が必要なわけではありません。印紙税法で定められた「課税文書」に該当する場合のみ必要です。代表的な課税文書となる契約書には以下のようなものがあります。

・不動産売買契約書、土地賃貸借契約書

・金銭消費貸借契約書(借用書など)

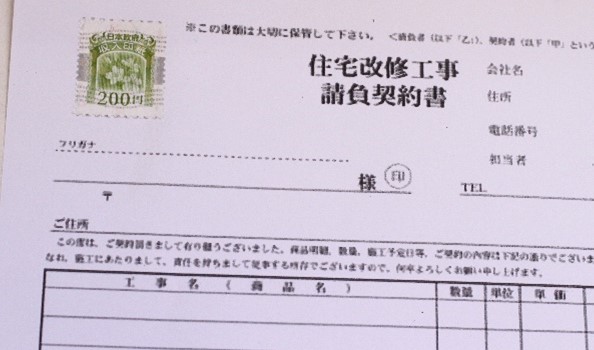

・請負に関する契約書(工事請負契約書、

・業務委託契約書など)

・継続的取引の基本となる契約書

(売買取引基本契約書、代理店契約書など)

ただし、契約書の種類や記載された金額によって、収入印紙の要否や税額が変わります。また、契約金額が1万円未満の場合は非課税となるケースもありますが、文書の種類によっては1万円未満でも課税されることがありますので注意が必要です。

2)収入印紙の金額

収入印紙の金額は、契約書の種類と記載された契約金額によって異なります。例えば、

● 請負に関する契約書(第2号文書)の場合(2025年7月現在):

・1万円未満:非課税

・1万円以上100万円以下:200円

・100万円を超え200万円以下:400円

といったように、金額が上がるにつれて印紙税額も上がります。

● 継続的取引の基本となる契約書(第7号文書)の場合

・原則として一律4,000円です。ただし、契約期間が3ヶ月以内で更新の定めがないものは非 課税となります。

具体的な金額を知りたい場合は、国税庁のウェブサイトにある「印紙税額の一覧表」を参照するのが最も確実です。

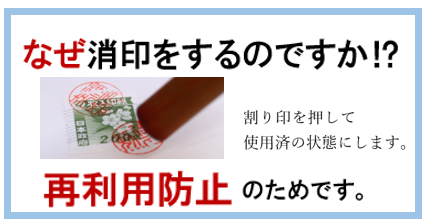

3)収入印紙を貼る場所と消印

収入印紙を貼る場所に厳密なルールはありませんが、一般的には契約書の冒頭(タイトルの横など)や署名欄の近くに貼ることが多いです。収入印紙を貼ったら、必ず消印をする必要があります。これは、収入印紙が使用済みであることを示し、不正な再利用を防ぐためです。消印は、印紙と文書の彩紋にまたがるように、契約当事者の一方または双方の押印、または署名で行います。

4)収入印紙を貼り忘れた場合

収入印紙を貼り忘れたり、金額が不足していたりした場合でも、契約書自体の有効性に影響はありません。しかし、税法上の義務を怠ったことになり、後日税務調査などで発覚すると、本来納めるべき印紙税額の2倍に相当する過怠税が徴収されることがあります(合計で3倍)。自主的に不備を申し出た場合は過怠税が軽減される制度もあります。

5)非課税となるケース

課税文書に該当する場合でも、以下のような場合は非課税となることがあります。

・記載金額が一定額未満: 例えば、売上代金の受取書(領収書)は、記載金額が5万円未満の場合は非課税です。

・特定の文書: 建物賃貸借契約書や不動産媒介契約書などは、原則として課税文書ではありません。

・電子契約: 電子データで契約書を作成し、紙の文書として出力しない場合は、課税文書に該当しないため、印紙税はかかりません。

課税文書に該当するかどうか、またその場合の印紙税額は、国税庁のウェブサイトなどで詳細な一覧表が公開されていますので、そちらで確認するのが最も確実です。不明な点があれば、税務署や税理士に相談することをお勧めします

6)印紙税法に言う「課税文書」とは

「課税文書」とは、印紙税法という法律で定められた、印紙税が課される対象となる文書のことです。簡単に言うと、「この種類の文書を作ったら、税金(印紙税)を払ってくださいね」と国が指定している文書のことです。

課税文書の主な特徴

①印紙税法で定められている: 印紙税法別表第一(課税物件表)に、課税対象となる20種類の文書が具体的に列挙されています。この20種類以外は課税文書ではありません。これを「課税物件限定列挙主義」と言います。

②実質的な内容で判断: 文書のタイトルや形式的な記載文言だけではなく、そこに記載されている内容が実質的にどの種類の取引を証明しているかで判断されます。

③作成者が納税義務者: 原則として、課税文書を作成した人が印紙税を納める義務を負います。共同で作成した場合は、連帯して納税義務が発生します。

④収入印紙で納税: ほとんどの場合、必要な額面の収入印紙を文書に貼り付け、消印(使用済みとするための押印や署名)をすることで納税します。

代表的な課税文書の種類(一部)

課税文書は、大きく20種類に分類されていますが、日常生活やビジネスでよく見かける代表的なものは以下の通りです。

・第1号文書: 不動産売買契約書、土地賃貸借契約書、金銭消費貸借契約書(借用書など)、運送に関する契約書など

・第2号文書: 請負に関する契約書(工事請負契約書、業務委託契約書、広告契約書など)

・第3号文書: 約束手形、為替手形

・第4号文書: 株券、出資証券、社債券など

・第6号文書: 定款(会社設立時などに作成するもの)

・第7号文書: 継続的取引の基本となる契約書(売買取引基本契約書、代理店契約書など)

・第17号文書: 売上代金に係る金銭又は有価証券の受取書(領収書)

非課税となるケース

課税文書に該当する場合でも、以下のような場合は非課税となることがあります。

・記載金額が一定額未満: 例えば、売上代金の受取書(領収書)は、記載金額が5万円未満の場合は非課税です。

・特定の文書: 建物賃貸借契約書や不動産媒介契約書などは、原則として課税文書ではありません。

・電子契約: 電子データで契約書を作成し、紙の文書として出力しない場合は、課税文書に該当しないため、印紙税はかかりません。

課税文書に該当するかどうか、またその場合の印紙税額は、国税庁のウェブサイトなどで詳細な一覧表が公開されていますので、そちらで確認するのが最も確実です。不明な点があれば、税務署や税理士に相談することをお勧めします。

◎ 印紙税法の課税文書一覧(第1号文書から第20号文書まで)は、国税庁ホームページからダウンロードできます。

◎ 印紙税額の一覧表(第1号文書から第20号文書まで)

( 複写式 ) セットのり製本 「完全データ入稿」で注文はコチラへ ( A3, A4, A5, B4, B5, B6 )

( 複写式 ) 天のり製本 「完全データ入稿」で注文はコチラへ ( A3, A4, B5 )

( 複写式 ) 天のりセットのり製本 「完全データ入稿」で注文はコチラへ ( A3, A4, B5 )

( 複写式 ) 「記入例付き」セットのり製本 「完全データ入稿」で注文はコチラへ ( A3, A4, A5, B4, B5, B6 )

( 複写式 ) 天のり製本 「建築・電気工事編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) 天のり製本 「( 一般生活1 )申込書編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) 天のり製本 「( 一般生活2 )申込書編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) 天のり製本 「介護申込書,その他編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) セットのり製本 「建築・電気工事編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) セットのり製本 「( 一般生活1 )申込書編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) セットのり製本 「( 一般生活2 )申込書編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )

( 複写式 ) セットのり製本 「介護申込書,その他編:デザインを選んで注文」はコチラへ ( A3, A4, B5 )